2023,“蔚小理”真的经不起更多“事故”了

| 阿里云国内75折 回扣 微信号:monov8 |

| 阿里云国际,腾讯云国际,低至75折。AWS 93折 免费开户实名账号 代冲值 优惠多多 微信号:monov8 飞机:@monov6 |

历史总是惊人的相似。

2013年哈弗品牌独立出来与长城品牌并行运营当时推出两年的哈弗H6正卖得火热推动SUV这个细分品类在中国快速成长中国自主品牌也借SUV开始攻占被合资品牌占领的市场。

时移势易。十年后的2023年中国国产品牌崛起尤其是在新能源这一领域保持绝对优势不过特斯拉的频频降价以及更多新品牌的涌现经济与消费增速的放缓让曾占得优势的新势力们压力倍增他们不得不站在迎战的关口。

这一次代表出战的人之中还有“老面孔”。

1月30日春节刚过一则消息震惊汽车圈小鹏汽车在官网宣布王凤英女士正式加入小鹏汽车出任总裁一职全面负责公司的产品规划、产品矩阵以及销售体系并向小鹏汽车董事长、CEO何小鹏汇报。

王凤英何许人她曾是长城汽车的二把手在汽车圈有“汽车铁娘子”之称擅长定位和营销目前长城汽车主要品牌哈弗、欧拉等均由她一手打造。

小鹏汽车与王凤英的组合昭示着当下中国新能源汽车产业面临的两大“真相”新能源是现在和未来新老汽车人都想往里扎两年前还风光无限的新势力们如今处境已大不如前急需向内向外寻找更多动力源。

当然这些“真相”在过去一年的汽车市场也有体现如果说2020年是新势力们腾飞的一年2021年是“收获”的一年那么2022年就是新势力们历劫的一年。

这一年他们“事故”频发测试事故、试驾事故、产品事故屡见不鲜这一年他们增长放缓在中国新能源市场近100%增长的同时“蔚小理”的增速在30%-50%离实现2022年销量目标相去甚远。

如果站在未来回望2022这或许是新旧转换的一年。在增长迅猛、背景雄厚的后来者面前“蔚小理”不再是更新的一方但他们必须更新。不管是调整组织架构引入行业“老人”还是今年开年的再降价以小鹏汽车为代表的“蔚小理”们都明白这一道理。

春天与秋天

“三个苦逼在忆苦思甜。”2020年6月小鹏汽车CEO何小鹏在朋友圈分享了一张与李斌、李想在一张沙发上并排而坐的合照。

彼时“蔚小理”们的确“甜”着上市、高市值以及销售起量成为主旋律。2021年2月理想甚至在内部信中提出要在2025年成为中国销量第一的智能电动车企业并定下了20%市场份额、160万辆的销售目标。

本以为一切向好令人没想到是不到两年时间风变了。2022年三季度财报电话会议上何小鹏一句“应该考虑如何在逆境中逆风飞翔”给包括小鹏汽车在内的新能源以告诫。

相比新势力提出的“逆风飞”新能源汽车市场却是另一番景象。来自中国汽车工业协会的数据显示2022年新能源汽车产销分别完成705.8万辆和688.7万辆同比分别增长96.9%和93.4%市场占有率从2021年的20%左右提升至超过30%。

新能源的“春天”还在“蔚小理”们却入秋了。

据《一点财经》统计2022年“蔚小理”的销量分别达到了12.25万、12.08万、13.32万辆同比增长在30%-50%左右与整个行业近100%的涨幅相比显得有些不够看。

哪怕对“蔚小理”自己来说这些销量也是不够的。定下2022年15万目标的蔚来汽车完成了81.67%小鹏汽车25万目标销量仅完成了48.32%理想汽车的20万目标销量则完成了66.6%。

对于2022年“蔚小理”们寄望颇多。曾经“蔚小理”们奉行互联网思维、以特斯拉为模版将“10万辆”作为自己的生死门槛就在2021年它们跨过门槛正意气风发地走向20万、30万一如特斯拉那样。

但趟过“10万”呈现在“蔚小理”面前的是更严峻的现实。对他们来说2022年可谓是历劫的一年在销量不达预期外各有各的槛儿蔚来测试车发生事故理想L9试驾事故频出小鹏G9发布失误……

在传统汽车领域一时的失误、失意没什么但对于亟需在竞争激烈的新能源市场中保持领先优势的“蔚小理”来说这些“槛”显得大一些。

理想汽车总裁沈亚楠曾经总结说传统车企间的竞争是计分制不淘汰选手这一代卖得不好做好产品还有机会扳回来而新能源间的竞争更像智能手机是淘汰赛每一次都要出尽全力一次掉队就可能出局了。

庆幸的是历劫的“蔚小理”们此时还没有完全出局仍有反击之力。只是留给他们的时间不多了。

原本“蔚小理”三家领衔的新能源市场正在悄然改变。有数据显示2022年上半年“蔚小理”三家的合计市场占有率为8%远远低于2021年和2020年同期的10.2%、9.3%。

“我们好的时候没有想象的好坏的时候没有想象的坏。”何小鹏认为小鹏汽车有两个低谷一个是2019年融资不顺时一个就是销量不及预期的现在。实际上手牵手的“蔚小理”都身处低谷之中原因有偶然也有必然。

偶然的是频发的事故必然的是进一步市场攻坚的艰难新老竞争者的存在下不来的成本、上不去的盈利。

难抢的份额

大街上来来往往的绿牌车以及越来越无望的新能源车牌见证着中国新能源汽车是真的热起来了。来自中国汽车工业协会的数据显示2022年新能源汽车93.4%的增长率是过去十年中的第四高而第一二高的基数不到10万辆。

具体来看去年一年新能源汽车的涨幅主要由15-30万价格区间贡献中国汽车工业协会的数据显示15-20万区间销量增长了210%20-25万区间增长了141.8%25-30万增长了117.9%。同时35万-50万价格区间也表现除了不错的增长。

而15-50万正是“蔚小理”们的主要竞争区间其中蔚来主要价格区间在45-65万理想主要区间在30-50万小鹏跨度较大在15-40万价格区间。

可以说“蔚小理”当前占据的主要是30-50万元市场他们要想增长就要直面与BBA的竞争并将原来被BBA占据的市场份额抢到自己手中。

从2022年的表现来看“蔚小理”的“抢市场”行动进行得并不那么顺利根据中国汽车工业协会的数据测算去年30-50万市场增速也在90%左右而“蔚小理”中增速最高的理想汽车2022年的增速也不到50%。

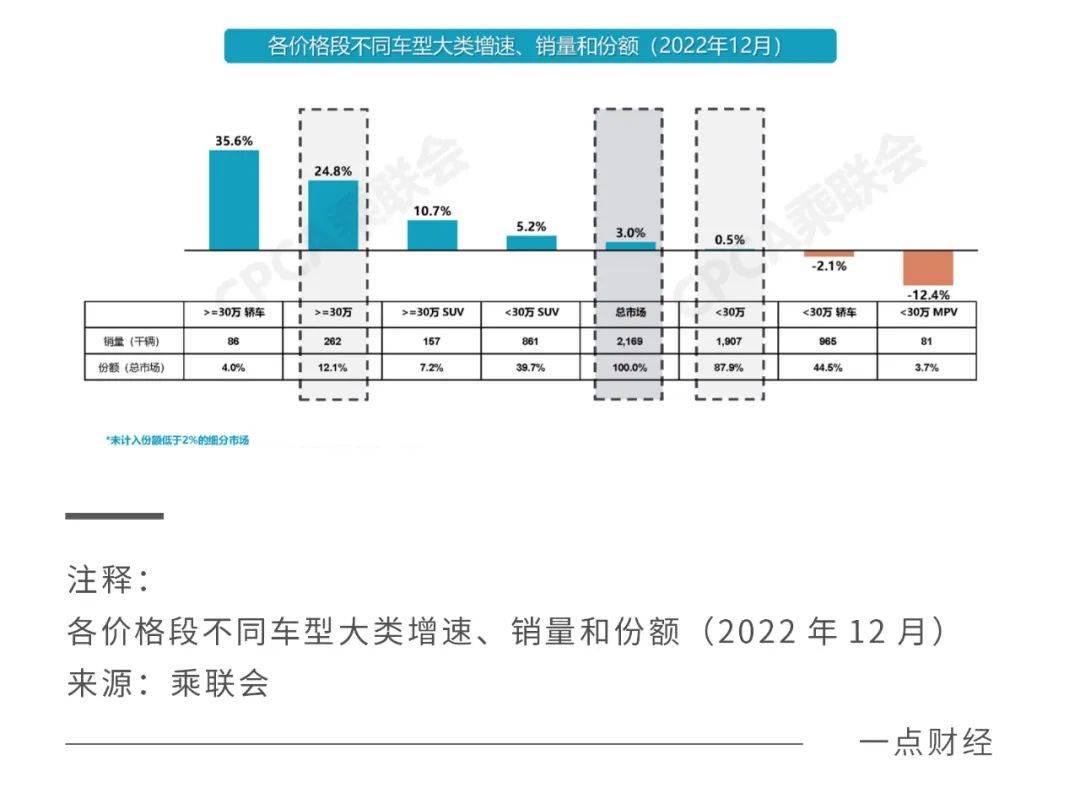

与没有抢到理想市场相比更致命的是30万以上市场的容量本身是有限的。来自乘联会的数据显示以2022年12月的销量来看30万以上市场的份额为12%月规模在26万辆其中又以SUV为主月规模在16万辆。

在30万以上SUV中大多数市场份额被特斯拉和BBA占据据有关媒体报道这一比例为70%左右“蔚小理”和其他有志高端市场的新势力们要抢占的是剩下的30%也就是每月大概5万辆。

换算下来每年30万以上市场留给他们的空间是60万辆而目前盯着这一市场的就有“蔚小理”、问界、极氪等品牌按照他们给出的2022年目标销量数据来看年60万的规模显然不够分。

要想继续快速增长他们只有一条路可走那就是价格下探或继续坚持中端路线。事实上理想也计划2023年推出一款基于纯电平台、尺寸较小、更专注性能的车型或许是其价格下探的开始小鹏近日的降价中不仅包含了P5还将G3i的起售价探到了15万元以下。

不过价格下探或走中端又会遇到另一重问题一直面更多竞争对手二增加盈利难度。

继2022年不达预期的增长后2023年之后新势力们还将面对更严峻的局面——新能源补贴的退坡、经济增速的放缓、居民消费积极性的减弱让新能源汽车的增长承压。

销量优先还是坚持自我对当下的新势力们来说到了选择的关口

后来者的挑战

中国新能源的发展有三波小浪潮。

据《一点财经》观察第一波是2010年政策影响下的起步但真正入局的车企寥寥看好电车的比亚迪以新能源巴士耕耘B端蔚来2014、理想2015、小鹏2014刚刚成立。

第二波是2015年后资本助推下的蓬勃发展更多创业者纷纷入局北汽等传统车企也加入进来。此时“蔚小理”们声势已显也在接下来的新能源竞争中占得先机2018年蔚来ES8、小鹏G3交付时广汽·埃安、岚图、哪吒汽车不过刚刚成立。

自2020年开始市场助推下新能源汽车行业蓬勃增长迎来第三波小浪潮。此时新旧势力交织、“百家争鸣”“蔚小理”们站住脚相继实现年销10万辆理想、小鹏也相继上市同时上一波入局的传统车企、创业者们也开始发力当然还有人在加速进入。

因此对于“蔚小理”们来说这是他们辛勤耕耘后的“结果期”也是被其他竞争者超越的“危险期”从2022年来看这一势头格外明显。与没有完成销量目标的“蔚小理”相比同样定位高端市场的极氪实现了超预期增长。

在“蔚小理”没有实现销量目标的同时那些后来者们表现却相当强劲。原本处于第二梯队的哪吒、零跑有传统车企背景的埃安、极氪、比亚迪等快速增长来自乘联会的数据显示哪吒、零跑、广汽·埃安、东风·岚图、比亚迪新能源均实现了100%以上的增长。

更重要的是这些后来者们背景深厚也有“蔚小理”的经验和教训在前极大可能追赶乃至超越他们。

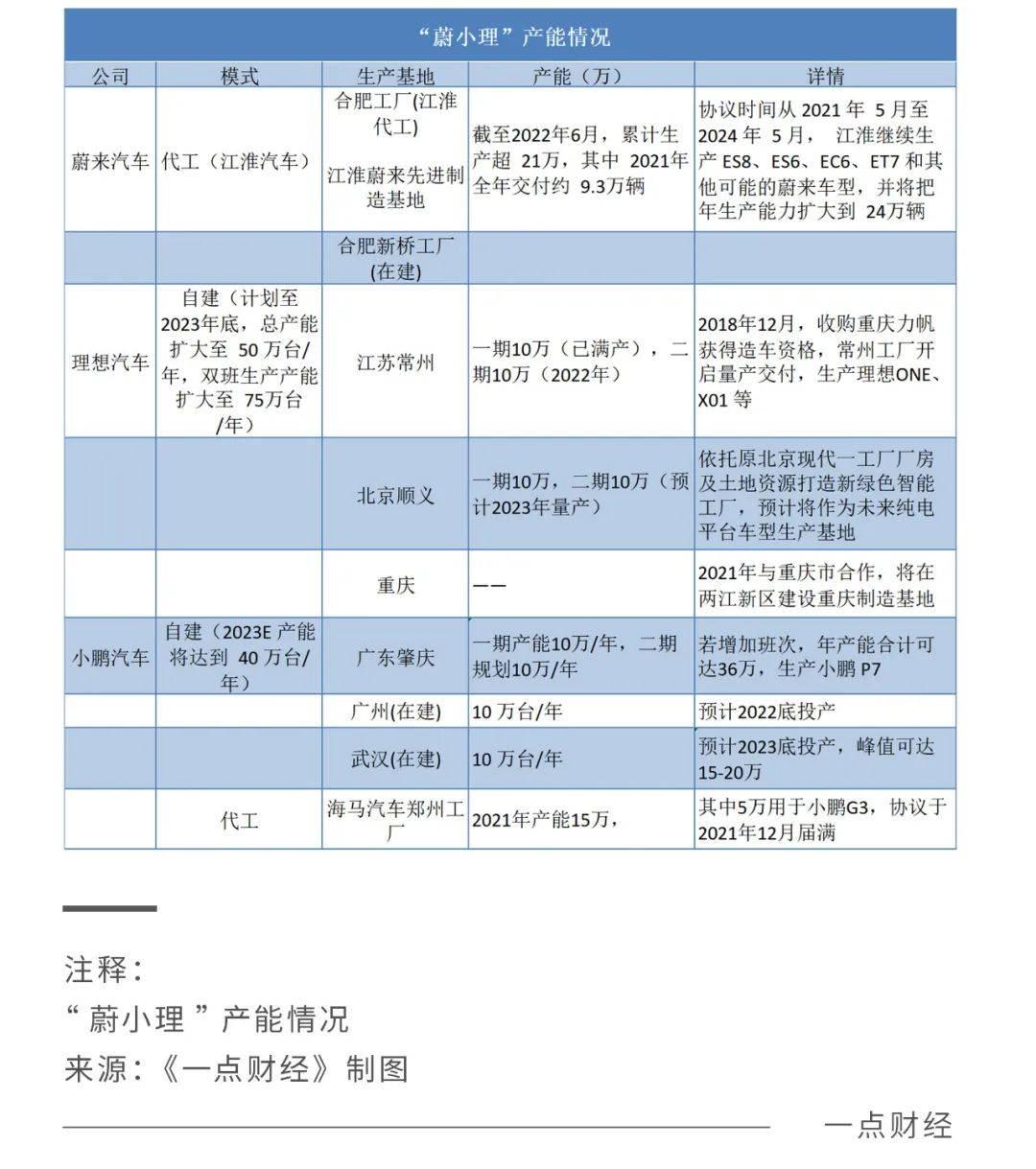

虽然耕耘多年但产能仍然是制约新势力发展的主要因素之一。近些年“蔚小理”通过或收购、自建或与传统车企携手方式试图补上产能短板蔚来汽车就选择了江淮汽车代工理想选择了自建工厂小鹏则自建、代工兼有。

而后来者们或直接有政府背书或直接有传统车企做靠山或有深厚的技术、供应链积累以及强大的生产能力既不用像“蔚小理”之前那么曲折也不用像他们那么耗费大量精力从零开始。

比如去年10月至今新能源领域完成了两笔大融资去年10月广汽·埃安完成A轮183亿元融资增资完成后估值高达1032.39亿成为当前国内未上市新能源车企最高估值去年11月东风·岚图完成A轮50亿元融资。

背靠传统车企这些后来者们不愁新能源前期发展最重要的资金也不缺电池材料、电池生产、汽车芯片、智能座舱等的研发、生产。

畅想未来2022年或许是新能源格局转变的关键一年。

下不来的成本

正如国内手机厂商们将苹果作为标杆一样国内新势力们将特斯拉作为了标杆并试图从它身上找到走通新能源之路的奥秘。他们探得的奥秘之一就是10万生死门槛的存在。

特斯拉于2003年成立2015年第三季度下线了第10万辆车并自此踏上增长快车道实现了销量的快速成倍成长2017-2020年间的年销量分别达到了10、20、近40、约50万辆。

跨过10万辆门槛后企业快速增长这是新势力们的目标和期望。“把车造出来很容易车也可以造得很酷炫。但如何将规模化生产的产品推向市场则是难度所在而10万辆就是及格线。”威马汽车创始人沈晖曾表示。

事实上“蔚小理”的销量增长也部分验证了“10万门槛”的存在2021年完成累计10万辆销售后它们在2022年做到了年销10万。

但在《一点财经》看来国内的新势力们并不能照搬特斯拉的增长曲线在庆幸过10万门槛的同时他们还需要补上成本课。

对特斯拉来说10万门槛后快速增长存在的前提一是它的前沿这让它有先机吃到一定市场也有利于品牌的形成二是它的成本控制能力这让它可以快速跨过盈亏平衡点并从不断扩大的规模中获得持续盈利从而有资金投入研发保持技术和产品上的领先。

但新势力们多数并没有这样的前提。“蔚小理”虽然就中国市场而言同样拥有特斯拉的第一个“前提”凭科技和品牌吃到市场红利但在后一个前提即成本控制能力上表现并不突出。

近年来特斯拉汽车销售毛利率都在25%以上2022年达到了28.5%。而从《一点财经》的统计来看新势力们的毛利率除了2021年理想汽车超过20%近三年来“蔚小理”都在20%以下。

销量规模大可以均摊研发、销售、人员开支等成本这是新势力们坚信10万门槛理论的基石在特斯拉身上它是奏效的。

从单车净利润来看特斯拉的全年单车净盈利始于2020年这一年已经是年销50万辆的时候。但从年销在10万辆的2017年到年销近百万辆的2021年特斯拉的单车净利润在稳步提升从-2.17、-0.40、-0.23、0.14到0.59万美元。

到了“蔚小理”身上规模-成本理论受到了挑战。尽管2021年他们都摸到了年销10万的门槛但在2022年销量的增长、规模的扩大并没有给他们带来盈利能力的提升。

据《一点财经》统计从2018年到2022Q3“蔚小理”的单车净亏损有增有降2020年三家的单车净亏损分别为12.14、11.85、0.47万元2021年分别降低至4.39、4.95、0.36万元结果到了2022Q3单车净亏损则再度升至13.01、8.04、6.19万元。

更糟糕的是特斯拉崛起的时候尚没有太多竞争对手这也让它有足够的时间慢慢加强自己的成本控制能力而在当下上有特斯拉、奔驰在降价下有问界等虎视眈眈并没有留给“蔚小理”太多时间“补课”外采占比高的供应链也拖慢了他们的脚步。

如果说2022年是新旧碰撞的一年2023年则可能是全面焕新的一年。这一年“蔚小理”计划推出新平台、新车型加快成本分摊和盈利探索。唯一希望的是在做这些探索之余他们可以更用心地打磨产品。毕竟产品才是根本。

毕竟他们也真的经不起更多“事故”了。